中央在逐渐承担更多的债务,逐步减少地方政府的债务压力。

中央承担更多债务的表现形式主要就是发行国债。

随着2023年增发万亿国债,2024年开始拟连续几年发行超长期特别国债,央行下场购买国债等等,市场上讨论国债的次数越来越多。

尤其是今年的超长期特别国债,引起了市场上热烈的反响和讨论。如今一个多月过去了,我们再来以平和的心态回头看。

国债分为一般国债和特别国债,实际上没有“一般国债”或者“普通国债”的说法。这里只是为了区分特别国债,免得大家在阅读时容易搞混淆。实务中,只要不提及是特别国债,那么“国债”一词指的就是一般国债。

一般国债是中央财政每年常态化发行的国债;为了弥补中央财政赤字,纳入中央一般公共预算管理;

特别国债是在特殊时期偶尔、非常态化发行的国债,有专门的特殊用途,纳入中央政府性基金预算管理。

我们在《从财政收支看财政赤字与政府债券》里提到通过中央财政赤字规模,就可以判断当年新增国债的发行规模。

有位读者留言:中央发行的国债是否包含了当年到期的国债?

这个问题问得好。通常全年发行的国债规模会大于我们说的新增国债发行规模(即中央财政赤字)。

2024年会有过往发行今年到期的国债,特别是期限较短的贴现国债,可能当年发行当年就到期了。那么,财政部会根据需要对这些到期的国债进行滚动续发。

所以,当年国债的发行总量=新增国债发行量(中央财政赤字)+滚动续发到期的国债发行量。

一般国债的资金用途是什么?如果运用昨天文章的内容,大家能够回答出来吗?

一般国债主要是弥补中央财政赤字,中央财政赤字是中央一般公共预算收入小于中央一般公共预算支出的差额。

所以,中央一般公共预算支出的范围就是一般国债的资金用途范围。

这个范围是不是太多了?用于国家重大基础设施项目建设;用于一般公共服务、外交、国防、公共安全、教育、科学技术、文化体育与传媒、社会保障和就业、医疗卫生与计划生育等等;用于对地方的税收返还和转移支付等方面的支出,等等。

相对于一般国债的常态化发行,特别国债在过往的时期仅发行过三次(不含续发)。

1998年发行2700亿元的特别国债,用于补充四家国有大行的资本金;

2007年发行1.5万亿的特别国债,作为即将成立的国家外汇投资公司(中投公司)的资本金;

2020年发行1万亿的抗疫特别国债,主要为了应对新冠肺炎疫情的影响。

相对于一般国债而言,我们会发现特别国债每一次的发行目标都非常聚焦,有专门的特殊用途。

2024年政府工作报告提出从今年开始发行超长期特别国债,项目储备范围包括:粮食安全;能源安全;产业链供应链安全;城市基础设施和保障性安居工程配套基础设施;生态环境保护修复;交通物流重大基础设施;社会事业(产粮大县单列);其他重点领域等。

虽然看起来支持范围更大,但也有一个主线,就是用于“国家重大战略实施和重点领域安全能力建设”。

超长期特别国债,也是一种特别国债,它比特别国债还特别的地方在于“超长期”。

通常国债的期限有1年、2年、3年、5年、7年、10年、15年、20年、30年、50年;

长期国债指的是10年期以上的国债,“超长期”主要为30年和50年两种期限的国债。

以前发过30年和50年期的国债吗?

当然发过,只是发行总量不大。截止到目前,30年的国债仅发行了904亿元;50年的国债发行了455亿元。以后,就要大规模地发行超长期的特别国债了。

为什么以后要大规模发行超长期特别国债?因为有发展的压力,也有发展的决心。

2024年5%的GDP增长目标并不容易,我们还面临着很多不确定性的内外部因素和各种挑战,而且以后大概率也要保持这样的增长目标。但国家有很大的决心和目标,要实现中华民族伟大复兴。

“压力”和“决心”一汇合,就是要主动背负起超长期的中央债务来发展。

对于超长期国债的申报领域、申报流程这里就不具体展开了,网络上有很多详细的文章。

我们大概预测下超长期国债发行的节奏。

超长期国债本质上也是一种债券,同样遵照供需原则。

在债券市场上做过交易的读者们,会知道债券的供给节奏会对短期债券市场的走势产生明显的影响。

因为债券市场上的资金是有限的,如果短期内债券供给明显增加时,市场上的资金就相对紧缺,最终导致债券的发行利率上升。

所以,债券发行时机的选择是决定票面利率的重要因素之一。票面利率决定着往后发行人的付息压力,要越低越好。

相对于信用债而言,像国债、地方政府债、政金债等利率债,往往发行规模较大且集中,所以在发行节奏上就需要平滑调整,大家互相错开些,尽量在市场流动性较宽松的状态下去发行。

像地方政府债根据往年的发行节奏,主要集中在上半年的一二季度。今年一季度政府债的发行节奏较慢,预计二季度会上量发行。

那么规模较大的特别国债很可能会在二季度末进行发行。既要稍微错开地方政府债的发行窗口,又不能太晚发行,因为要尽快形成实务工作量。

大家可能也在很多的文章中看过“特别国债可能在二季度末发行”的内容,老盐蛋炒饭的读者们,我们一定要深入更多,每一次都尝试了解“为什么”。

最后,我们简单说一下“央行下场购买国债”这件事。

“在央行公开市场操作中逐步增加国债购买”这个消息一出来,似乎全市场都在讨论是不是要启动量化宽松政策了。

这句话在于对“公开市场操作”的理解。

公开市场业务操作是指中央银行在金融市场上公开买卖政府债券以控制货币供给的政策行为。

它是央行在二级市场上买卖债券的行为,是同一只债券在不同的投资人手中转移的过程,同时也是资金在不同投资人手中流动的过程。

二级市场的交易不会使国债规模增加。因此,央行通过公开市场操作购买国债也就不涉及所谓的量化宽松。

央行在二级市场购买国债,是《中国人民银行法》早就明文允许的;同时也规定了央行不能在一级市场上认购国债。

实际上,历史上央行就有过购买国债的行为。

2000-2003年,央行为了调节市场流动性,多次在债券市场上进行现券买卖。

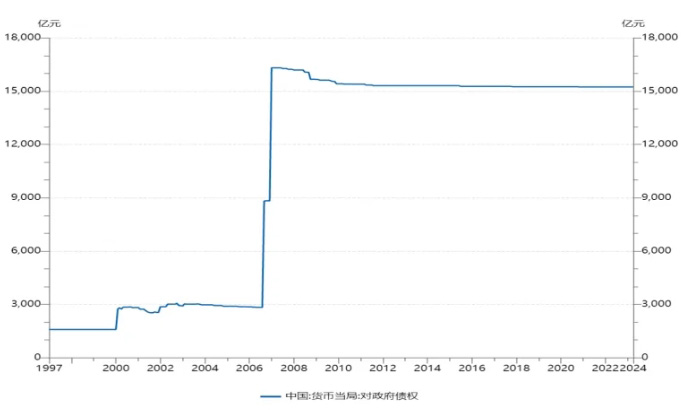

2007年,我们前面也提到了,为了成立中投公司来专门管理外汇,财政部发行了一批特别国债。当时有1.35万亿的特别国债定向发行给农业银行,央行又通过二级市场向农业银行购买这一批特别国债。

我们也可以通过这张图看出,从2007年后,央行就没有去增加购买国债,一直保持在15000亿元的水平。

当然,有了“在央行公开市场操作中逐步增加国债购买”的消息,我们也能预计未来在某个时点后,这条线的趋势可能会波动上行。

在金融领域,大家对于各类事件讨论的门槛很低,现在的信息社会也会使得各种论点快速地传播。可大家发现,只要对一些基础性的金融名词稍作分析,自个就能有个较为准确的认识。