通过调研统计分析生物制药、生物基材料和化学品、生物农业和未来食品三个生物产业重点领域的投融资数据,预判未来生物产业投融资前景,并针对我国生物产业投融资提出建议。

生物经济重点领域投资领域情况分析

一、生物制药

近20年来,以基因工程、细胞工程、酶工程为代表的现代生物技术迅猛发展,人类基因组计划等重大技术相继取得突破,现代生物技术在医学治疗方面广泛应用,生物医药产业化进程明显加快。生物药包括单克隆抗体、重组蛋白、疫苗及基因和细胞治疗等,由于生物药具有结构多样性,可以选择性结合靶点,治疗效果较传统化学药物更具优势。2020年全球生物药市场规模约为3131亿美元,我国国内生物药市场规模达到3870亿人民币,为中国生物药参与者带来巨大机遇。

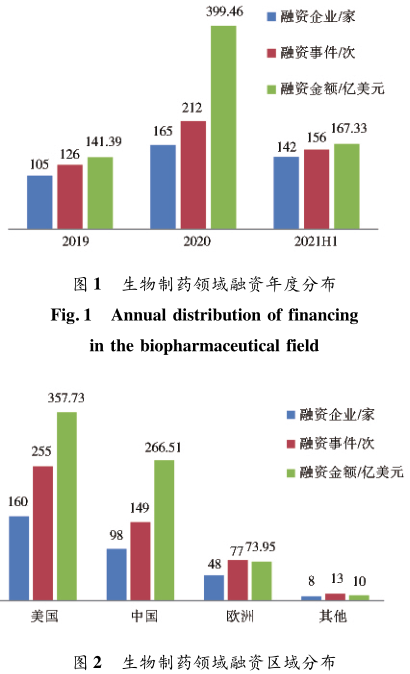

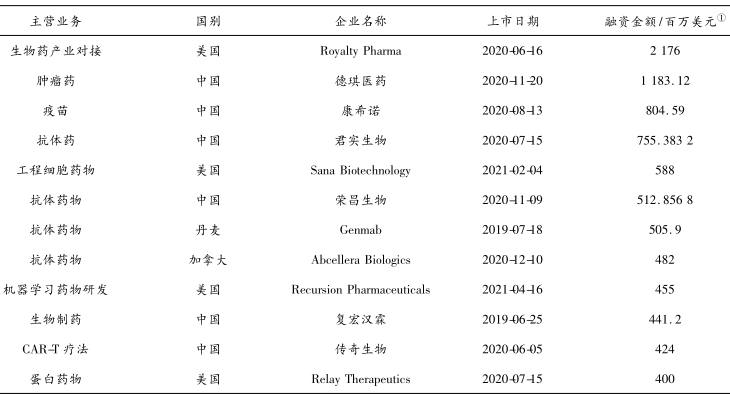

研究统计2019年至2021年上半年314家生物制药企业发生的494次融资事件,累积融资金额约708.18亿美元。2020年新冠疫情给生物医药领域带来了新的产业发展机遇,2020年生物制药领域融资399.46亿美元,较2019年141.39亿美元增长1.8倍,2021年上半年融资167.33亿美元,预计该领域资本进入将继续保持热度(图1)。从区域分布来看,融资事件主要发生在美国和中国,中国累计融资266.51亿美元(图2),反映出近年来我国生物制药领域的繁荣发展。从融资阶段来看,资金主要流向生物制药企业在上市前的创业融资,总金额达到358.29亿美元,占50.59%(图3),其中多数是处于创业早期和中期的生物制药企业(A、B和C轮)得到资本的支持,为生物制药领域发展持续提供活力;其余大部分资金来自于新上市公司的首次公开募股(initialpublicoffering,IPO)融资,金额达到271.11亿美元,占比38.28%,其IPO后发生的股票增发和其他形式的融资共计78.79亿美元,占11.13%,相当部分资金进入企业发展的成熟阶段,使整个行业投资呈现较为良好的生态。

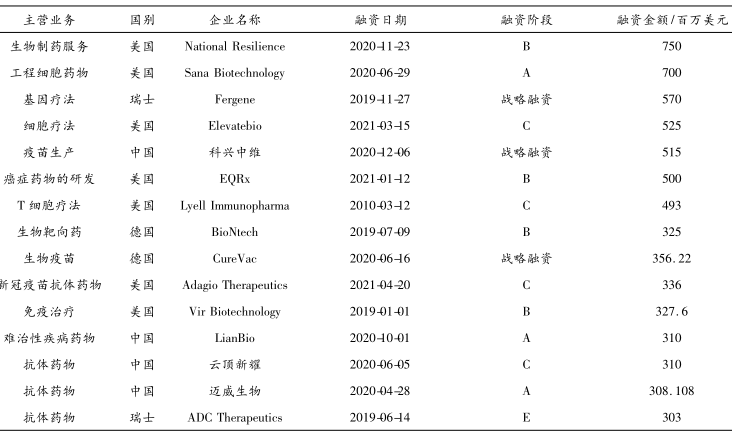

近三年,在国内外多家资本的助力下,生物制药企业纷纷加速IPO进程。其中,RoyaltyPharma、德琪医药上市融资超10亿美元,康希诺、君实生物、SanaBiotechnology、荣昌生物、Genmab等超5亿美元(表1)。2020年6月,生物制药特许使用权投资公司RoyaltyPharma完成21.76亿美元上市融资,成为迄今为止美股最大生物科技IPO,其最新市值达到265亿美元,该公司投入180亿美元购买医药产品的特许使用权,产品组合包括超过45种市场疗法的特许权使用权。此外,已上市公司也积极参与生物医药领域竞争,在产能扩大和产品升级等方面取得重要进步。2020年7月,免疫抗肿瘤药物研发公司百济神州达成了20.8亿美元的股权募资,这是全球生物科技公司新增发行规模最大的一笔股权融资,百济神州将利用临床开发平台和优势,将候选药物推进到临床后期和上市。

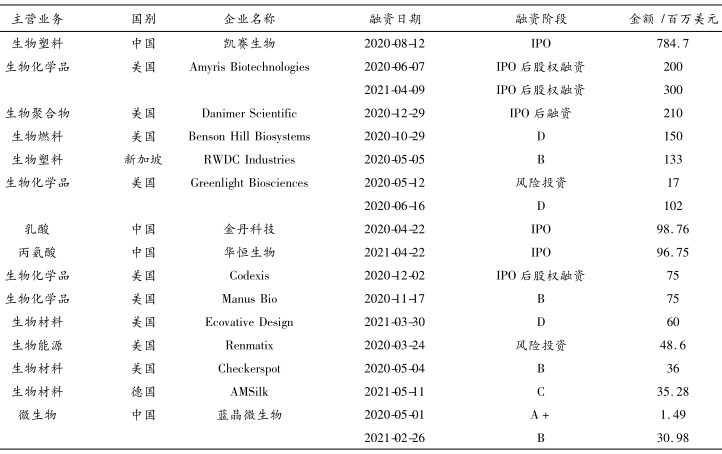

初创企业方面,疫苗、抗体药物、细胞疗法和基因疗法等细分赛道的生物技术企业在资本的帮助下不断取得突破,加速商业转化进程。如表2所示,近三年生物制药初创企业中单笔融资数额超5亿美元的有6家,超3亿的有15家。美国生物制药服务提供商NationalResilience在2020年11月完成的7.5亿美元B轮融资,该公司建立全球最先进的生物制药生产生态系统,其子公司ResilienceBiotechnologies在2021年5月获得加拿大政府1.992亿加元(1.638亿美元)投资,以提高其疫苗和疗法的制造能力,包括用于对抗COVID-19的mRNA等新技术。2020年12月科兴中维获得5.15亿美元资金,用于新型冠状病毒灭活疫苗克尔来福的进一步研究开发和产能扩大。

表1生物制药领域代表性新上市企业融资情况

二、生物基材料/化学品

随着宏观经济的发展,以及人类对可持续材料和化学品的日益关注,各国政府及塑料行业均出台了系列政策标准,规范不可降解塑料的使用。同时,世界新兴市场正在崛起,消费者和用户对环保材料和化学品需求不断增加,科研工作者不断开发具有更好性能和新型功能的环保材料和替代化学品。据经合组织预计,全球有超过4万亿美元的产品由化工过程而来,未来10年,至少有20%的石化产品、约8000亿美元的石化产品可由生物基产品替代,目前替代率不到5%,缺口近6000亿美元,生物基产业是一片广阔的新蓝海。

表2生物制药领域代表性新创企业融资情况

Novainstitute统计数据显示,2020年全球生物基聚合物产能460万吨,预计2025年产能将增加到670万吨,年均复合增长率约为8%。2020年全球生物基聚合物产量420万吨,占化石基聚合物总产量的1%,复合年均增长率首次达到8%,显著高于聚合物的整体增长速度(3%~4%)。亚洲是生物基材料的生产中心,2020年产量占比47%,其次是欧洲,产量占比26%,美国的生物基材料产量也在持续增长。当前全球生物基化学品产能约1.8亿吨,产量在9千万吨左右,每年创造收益约100亿美元。亚太地区是生物化学品最大的生产和消费地区,占总市场份额的40%左右,预计在未来几年内还会进一步扩大;欧洲是第二大生物基化学品市场,其大部分市场归因于新开发的生物炼制技术和生物化学品的生产,其中德国占据市场主导地位;北美的市场也在逐步增长,复合年增长率达到10%以上。生物基化学品主要的产能来自发酵产品,如乙醇、赖氨酸、柠檬酸、山梨醇、甘油以及脂肪酸。此外,具有新功能的化学品,例如乳酸、琥珀酸、呋喃二甲酸,其性能与石油化学品相当,并且对环境的影响较小,因此也具有可观的市场前景,也是生物企业布局的重要产品类型。

统计分析2019年至2021年上半年发生融资的85家生物材料/化学品企业的116次融资事件,累积融资金额约66.13亿美元,其中2020年融资26.74亿美元,较2019年的32.64亿美元下降了18.08%,2021年上半年融资只有6.75亿美元(图4),该领域的融资显然没有匹配其发展潜力。从区域来看,美国、中国和欧洲国家在生物材料/化学品融资额分别占比32.18%、25.36%和20.81%,全球生物基产业发展融资情况较为均衡(图5)。从融资阶段来看,IPO后融资占比31.14%,IPO占比21.34%(图6),较多资金进入企业发展的后期,用于成熟企业的产品创新和技术迭代,较多初创企业得到融资机会(种子、A和B轮),但是融资金额较小。

近三年,生物基产业迎来前所未有的发展机遇,数笔创纪录的大额融资事件也反映出资本市场对生物基产业发展的信心(表3)。2020年8月,被誉为中国生物基材料领域“独角兽”的凯赛生物在科创板上市,凯赛生物是我国首家合成生物学企业,通过对微生物进行基因编辑实现长链二元酸生产,成功逼退化学合成法生产商英威达。美国Amyris公司应用合成生物技术生产可再生产品,服务于香精香料、化妆品、药品和营养保健品市场,Amyris在2020年6月和2021年4月分别获得价值2亿美元和3亿美元的IPO后融资用于创新产品开发,Amyris还于2020年年底与DSMNutritionalProducts完成5000万美元战略交易,利用其平台开发精细化学品。蓝晶微生物专注于合成生物技术研发与创新应用,包括开发完全可降解材料PHA、植物天然药物分子,蓝晶微生物于2020年5月完成数千万人民币A+轮融资,2021年2月完成近2亿元人民币的B轮融资,创下国内合成生物学领域初创企业单笔融资金额新纪录。

三、生物农业/未来食品

新冠疫情加上非洲蝗灾导致的食品供应链的短缺,食品的可持续性供应成为后疫情时代亟待解决的重要问题。现代农业使用生物制剂,使生产环境高度洁净,生产过程减少污染,其产品安全、无毒副作用。

表3生物材料/化学品代表性企业融资情况

2019年全球农业生物制品市场规模72亿美元,年复合增长率9.4%。北美和欧洲是农业生物制品两个最大的市场,累计约占农业生物制品市场份额的60%。发展中国家对有机农产品的消费增长以及全球对高价值蔬果的需求拉动了增长。

随着经济的发展,中产阶级消费者在增加,蛋白质食物需求旺盛。2020年,全球消费了约1300万吨替代蛋白,占动物蛋白市场的2%。预计未来十年,替代蛋白市场将较目前的规模增长七倍,2035年替代蛋白将占总蛋白市场11%的份额,从目前的每年1300万吨增长到每年9700万吨。此外,生物工程的进步使合成生物学家能够利用活体生命实现新型的产品生产,代表性的产品包括糖类、油脂类和植物提取物等。

统计2019年至2021年上半年发生融资的121家企业的189次融资事件,累积融资金额约110.79亿美元,其中2020年融资50.21亿美元,比2019年的20.56亿美元增长了1.4倍,2021年上半年融资量达40.02亿美元(图7),全年有望超过2020年融资额,该领域呈现快速增长的发展态势。美国是该领域融资的主要来源,占总融资金额的74.88%(图8)。从融资阶段来看,D轮融资占比16.22%,C轮15.16%,B轮10.31%(图9),较多资金进入企业发展的早期和中期。

随着生态农业概念的普及与发展,生物农业企业开始受到资本青睐(表4)。2020年4月美国农业科技公司PivotBio完成1亿美元的C轮融资,扩大其独特的微生物固氮技术的使用规模,该技术利用微生物固定大气中的氮替代合成氮肥,有助于减少与合成氮肥有关的温室气体排放、水污染和全球能源消耗。2020年5月,美国公司ApeelSciences获得2.5亿美元的D轮融资,用于开发一系列植物来源的涂料,可以将食物的新鲜时间延长两到三倍,减少食品的浪费,促进更可持续的供应链。

人造肉是这三年最火的生物领域投资方向之一,包括基于植物的人造肉,例如ImpossibleFoods自2011年创立至2020年8月共获得15亿美元融资,生产的植物性汉堡具有与真正汉堡惊人相似的味道和质感,其主要成分是植物蛋白和酵母发酵制得血红素。另一种是细胞培养肉,2020年1月,以细胞培养为基础的肉类、家禽和海鲜公司MemphisMeats获得1.61亿美元的B轮融资,但细胞培养肉目前还处于实验室阶段,生产成本是发展的瓶颈。

生物产业投融资前景及我国生物产业投融资提出建议

目前前景颇为看好的生物经济产业的投资机会主要集中在生物制药、生物基材料和化学品、生物农业和未来食品等领域。新冠疫情影响以及全球老龄化问题加剧,生物制药行业发展面临广阔的市场,疫苗、新一代抗体药物、细胞疗法、基因疗法等新药研发方面的投资将继续保持热度,加速推进新品种和优质产品的研发和上市。随着基因编辑技术和合成生物学的高速发展,生物基产业已开始被广泛关注、价值潜力已开始被深度挖掘,经过特定基因改造后的大肠杆菌和谷氨酸棒状菌已广泛用于PHA、PHB、PLA、戊二胺、丁二酸等化学品的生产,未来生物基产业势必将继续快速发展,从当前的融资情况来看,资本的支持力度还未能与该领域的发展潜力相匹配,特别是对于创新企业的早期融资略显不足,这对于领域发展非常重要。随着人们对水果蔬菜等有机食品需求增长,农业生物技术的进步,生物农业市场将进一步得到拓展;对可持续蛋白和健康食品添加剂的需求,将继续推动细胞工厂在未来食品行业的应用,更多的资本进入将促进相关技术和行业整合,推进相关产品进入市场。

相较于美国的投资热度和资金规模,我国生物产业相关企业的融资事件和金额体量目前还相对有限。为了有效促进生物经济的发展,我们应该继续做好重点领域的科技成果转化和技术资本良性对接。具体来说,我国疫苗、新一代抗体药物、CAR-T疗法、基因治疗和微生物组等生物医药产品研发方面的资本支持需要继续保持热度,加速推进国产品种的研发和上市;重要化学品(特别是精细化学品)和高性能生物基材料产业市场空间巨大,我国生物基产业亟待取得进一步突破性发展,产业投资对于加快相关技术产业化、促进产品性能提升和提高国际市场竞争力至关重要;加大对微生物等农业生物制剂的投资,重视高附加值的新型农产品(人造肉等)的开发,引领中国走向更加可持续的农业发展,帮助满足国民对食物安全、品质改善和生态环境等重要发展需求。此外,目前国内已有数家新创企业专注于合成生物技术研发和菌种开发,在这方面的投资对整个生物产业专业化可持续发展至关重要。随着生物经济产业链的不断完善,市场需求逐步释放,我国生物产业在产品范围和市场容量方面将逐步扩大。未来,多元化的金融资源和社会资本将进一步流向绿色生物产业,产生万亿级别市场繁荣,推动新一代生物经济发展壮大。(作者:吴晓燕 陈方 丁陈君 孙裕彤)